Ce n’est pas nous qui le disons mais l’investisseur légendaire Paul Tudor Jones qui a déjà prédit que le Bitcoin deviendrait une couverture viable contre l’inflation. Bon, on est quand même bien d’accord avec lui !

Les banques centrales au cœur du problème selon lui

La Fed, qui a relevé ses taux la semaine dernière pour la neuvième fois consécutive en les portant entre 4,75% et 5%, souhaite lutter contre l’inflation. L’exercice est complexe avec une situation bancaire dégradée. Jérôme Powell a cependant déclaré que les solides données économiques justifiaient la hausse, mais a reconnu que des conditions de crédit plus strictes pourraient avoir un impact négatif supplémentaire sur les ménages, les entreprises et l’économie.

En une semaine, la Fed a injecté 400Mds de dollars sur le marché suite à la faillite récente de la Silicon Valley Bank. Ce chiffre est à mettre en rapport avec les 800Mds de dollars de réduction de la taille de son bilan entamé début 2022.

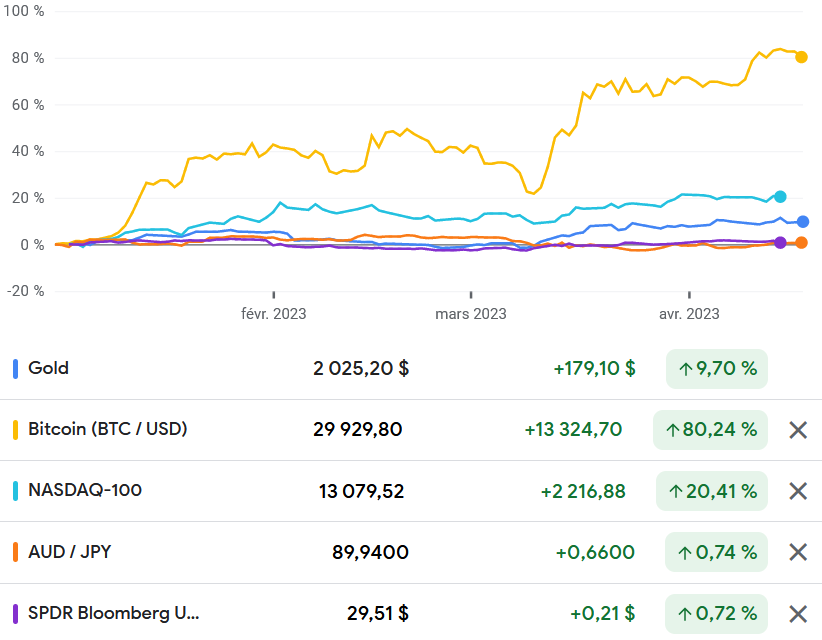

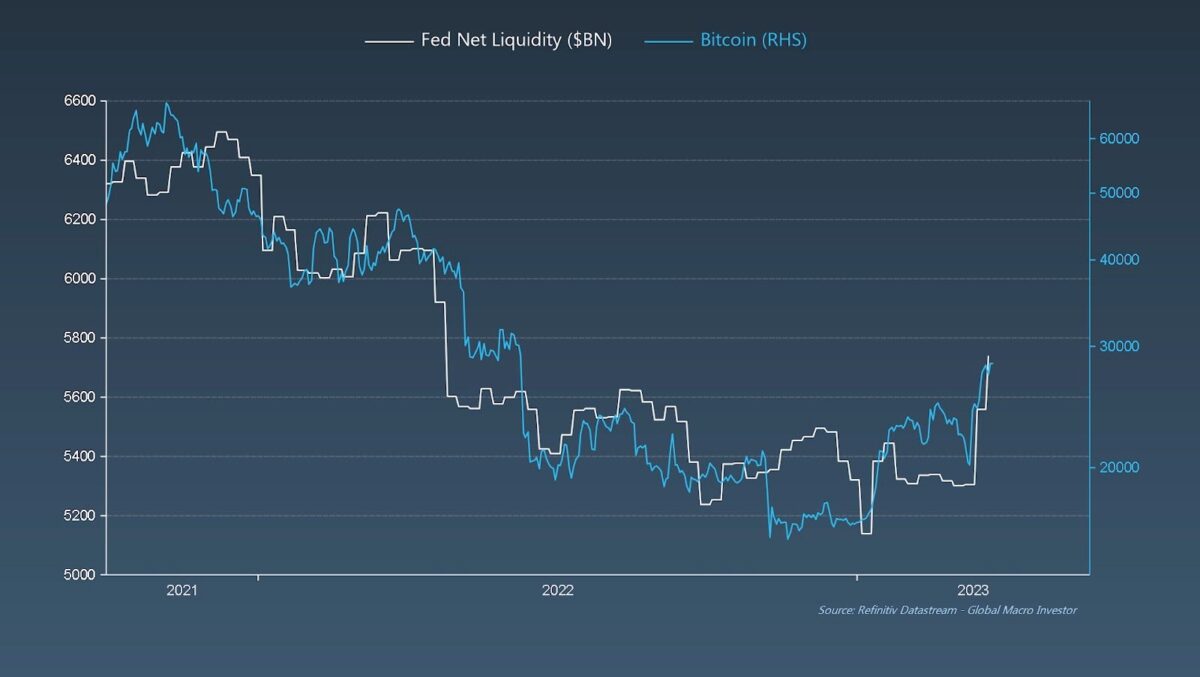

Bref, la planche à billet est repartie ! Et ce n’est pas pour déplaire à Bitcoin, comme ce graphique peut le montrer en date du 17 avril 2023 :

Les actifs comparés ci-dessus à Bitcoin n’ont pas été choisis par hasard : Ils font tous partie de la liste fournie par Paul Tudor dans sa lettre aux actionnaires rédigée en 2020, censée protéger de l’inflation. Dans cette dernière, on retrouve aussi, l’indice Goldman Sachs des matières premières GSCI et l’indice des devises des marchés émergents de JPMorgan (non présent sur le graphique).

Selon lui, Bitcoin est le meilleur candidat de cette liste pour lutter efficacement contre l’inflation grâce notamment à:

- Sa capacité à conserver le pouvoir d’achat (l’actif le plus performant de tous les temps depuis sa création en 2009)

- Sa fiabilité soutenue par la blockchain et la puissance cryptographique

- Sa liquidité (échangeable 24/7)

- Sa portabilité (système peer to peer qui n’a pas besoin d’intermédiaire pour fonctionner)

Il termine sa lettre en s’adressant aux actionnaires avec la citation suivante de Satoshi Nakamoto :

Le problème fondamental avec les monnaies fiduciaires conventionnelles est toute la confiance requise pour que le système fonctionne. Les banques centrales doivent être crédibles en ne dépréciant pas la monnaie, mais l’histoire est pavée d’une multitude d’exemples contraires.

Satoshi Nakamoto (la ou les personnes ayant développé Bitcoin)

Alors oui, la volatilité de Bitcoin est un problème pour les personnes comme nous, citoyens occidentaux, vivant avec une monnaie relativement stable (€,$,£…).

Cependant, si nous prenons un horizon de temps suffisamment long (4 ans minimum), c’est bien l’actif depuis 2009 qui a le plus démontré sa résistance à l’inflation.

Bitcoin serait un bon proxy de la liquidité en dollars dans le système financier mondial

En effet, on retrouve une forte corrélation entre les injections de liquidités en dollars et les variations de prix de Bitcoin comme peut en témoigner le graphique ci-dessous:

Cela tombe bien, Bitcoin a justement été créé pour ça : être un rempart contre l’inflation monétaire. N’oublions pas que Bitcoin a vu le jour en 2009 juste après la grande crise financière des subprimes. Le 3 janvier de cette même année, le premier bloc contenait l’article du Times dont la Une était le renflouement des banques au Royaume-Uni pour la 2ème fois depuis le début de la crise.

En conclusion, un rempart prometteur contre l’inflation

Seul le temps nous permettra d’affirmer si Bitcoin est un bon rempart contre l’inflation. Les 14 premières années sont bien évidemment positives et les fondamentaux de Bitcoin ont été créé pour cela (21M de BTC et plan d’émission défini jusqu’en 2140).

Si les politiques monétaires venaient à continuer sur le même chemin, il ne fait aucun doute que le prix des actifs risqués dont Bitcoin est le leader continuerait de s’apprécier.

La Fed et la BCE se retrouveraient dans la même situation que la BOJ où les chiffres ne comptent plus vraiment. Actuellement à 264% de dettes sur PIB, le Japon est bien le roi de la dette.

Nous sommes clairement en train d’assister à la japonisation de l’Europe et des Etats-Unis.

Tout ce système tient tant qu’il n’y a pas d’alternative crédible au Dollar, à l’Euro ou bien encore au Yen.

En fusionnant son adoption massive et les solutions qu’il apporte aux problèmes d’inflation monétaire et de centralisation, Bitcoin pourrait donc effectivement devenir, à terme, cette alternative.