Le 28 mai 2024 comptera parmi les dates importantes. Il s’agit du jour où l’ETF de BlackRock est devenu le plus grand fonds de cryptomonnaies au monde. L’iShares Bitcoin Trust a en effet dépassé le fonds Grayscale Bitcoin Trust dans la course à la détention de bitcoins, en accumulant pour 19,68 milliards de dollars de la crypto contre 19,65 milliards pour son rival. Le plus grand gestionnaire d’actifs propose donc le plus grand fonds de crypto-actifs à ce jour.

Pour rappel, BlackRock est la plus importante société de gestion au monde, avec plus de 10.000 milliards de dollars d’actifs sous gestion. Elle met à disposition des conseillers financiers des solutions d’investissement. C’est à ce titre qu’elle a lancé, le 11 janvier 2024, un ETF Bitcoin, en même temps qu’une dizaine d’autres acteurs.

Après avoir longtemps décrié Bitcoin, le système financier traditionnel propose désormais des solutions pour investir dans ce dernier. Ses qualités anti-inflation et de diversification sont mises en avant par certains, comme Larry Fink, le président fondateur de BlackRock. Comment expliquer cela ?

« L’or digital »

Bitcoin n’a pas toujours été en odeur de sainteté auprès du plus grand gestionnaire mondial. Pendant longtemps, ce dernier le rejetait pour des raisons de blanchiment d’argent et de financement du terrorisme. Mais BlackRock a fini par changer d’avis, expliquant que l’actif était maintenant suffisamment démocratisé pour que les transactions illicites soient marginales. Ces dernières compteraient pour seulement 0,34% des transactions totales en 2023, d’après le cabinet Chainalysis (1).

Le point d’inflexion s’est opéré en juin 2023, à l’époque où le cours du Bitcoin tournait encore autour des 30.000 dollars. C’est à cette date que BlackRock a déposé un dossier auprès de la SEC, le régulateur des marchés financiers américain, pour lancer un ETF sur Bitcoin. Larry Fink a par la suite fait le tour des plateaux de télévision afin de promouvoir ce qu’il appelait désormais « l’or digital ».

« Le rôle du Bitcoin est de numériser l’or. C’est un actif international, qui n’est adossé à aucune monnaie. Il est donc en mesure de devenir une classe d’actifs alternative. »

avait déclaré Larry Fink en juillet 2023.

Le dépôt de ce dossier a fait des émules car d’autres se sont rapidement empilés sur le bureau de la SEC. Fidelity, Franklin Templeton, Invesco, des acteurs de la finance traditionnelle qui gèrent plus de 1.000 milliards de dollars d’actifs chacun, figurent parmi les sociétés à avoir également lancé un ETF Bitcoin à la même date.

Réserve de valeur.

Le président de BlackRock l’a toutefois maintes fois rappelé : il ne croît pas que le Bitcoin puisse devenir une monnaie d’échange internationale. Selon lui, son rôle est ailleurs. Il réunit plutôt les qualités pour devenir une réserve de valeur : une quantité limitée, une forte transférabilité et une valeur qui s’apprécie dans le temps.

La rareté est l’élément central de cette thèse. Le nombre maximum de bitcoins qu’il sera possible d’émettre est de 21 millions et il en existe actuellement 19,7 millions. Or plus le temps passe, plus la création monétaire de la crypto ralentit. C’est ainsi qu’est codé le Bitcoin.

L’offre diminuant et la demande progressant, notamment par le biais de nouveaux produits régulés, il est logique de voir les cours s’apprécier. C’est cette réalité qui fait dire à Larry Fink que le Bitcoin est un actif anti-inflationniste ou permettant de lutter contre la dévaluation des monnaies, et qui pousse certains gestionnaires de patrimoine à l’inclure en portefeuille.

Diversification.

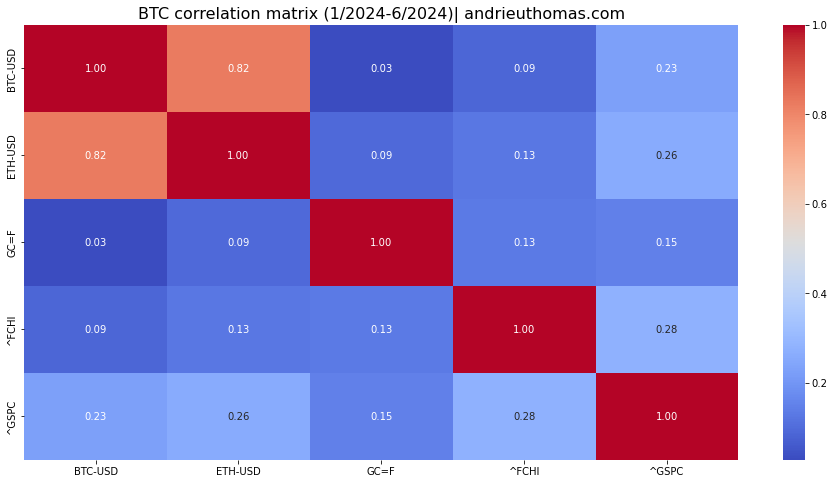

Il ne faut cependant pas se méprendre, Bitcoin présente des caractéristiques de diversification plus larges. Entre janvier 2024 et mai 2024, les corrélations avec le S&P 500 et le CAC 40 ne s’établissent par exemple qu’à 23% et 9% respectivement, d’après les données de Cointribune (2). Des éléments liés au monde des cryptomonnaies (comme les nouveaux produits, le halving, des procès juridiques…) régissent l’évolution des cours et permettent à ces actifs de prendre une pente différente des marchés traditionnels.

© Cointribune. Matrice de corrélations sur la période janvier-mai 2024. Actifs (de gauche à droite) : bitcoin, Ethereum, gold, CAC40, S&P 500.

A noter toutefois que la corrélation entre le Bitcoin et les marchés traditionnels tend à augmenter au fur et à mesure que l’actif arrive à maturité. C’est notamment dû au fait qu’en temps qu’actif risqué, il réagit de plus en plus comme les actifs risqués traditionnels.

Des évènements macroéconomiques majeurs, comme la remontée des taux d’intérêt ou des sursauts géopolitiques, affectent son cours. Son statut d’or digital lui confère cependant un statut particulier, comme l’a montré sa progression après l’éclatement de la guerre en Ukraine ou la chute des banques américaines en 2023, et lui permet d’intégrer une allocation patrimoniale.

Plus de gains, mais plus de risques

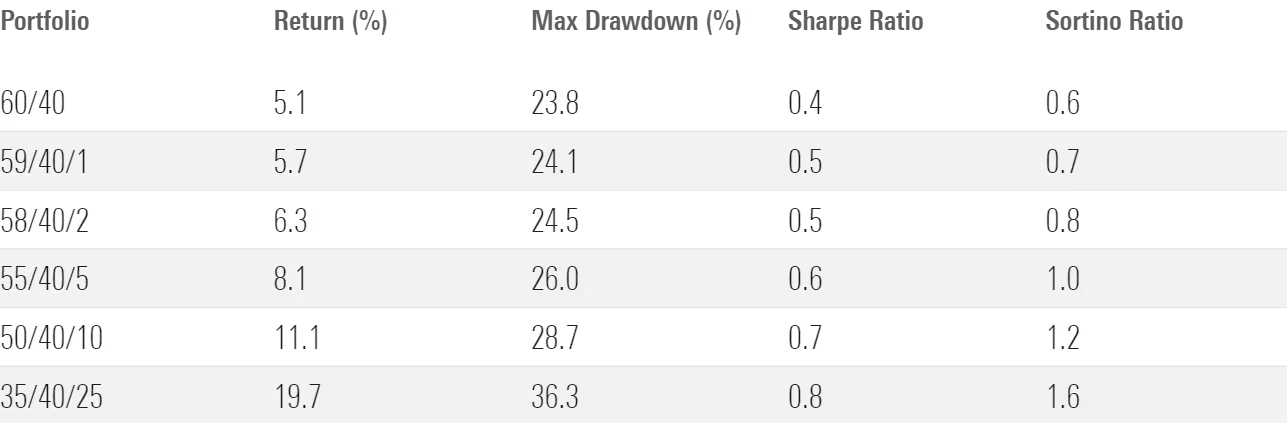

Dans la pratique, qu’arrive-t-il lorsqu’on inclut du Bitcoin en portefeuille ? Une étude de Morningstar réalisée en 2024 (3) s’attarde sur les effets de l’or digital dans un portefeuille 60-40. Il en ressort qu’il permet d’augmenter le rendement des portefeuilles en question. Ce gain n’est toutefois pas sans conséquence : le profil de risque des portefeuilles augmente également.

Morningstar renseigne qu’1% à 2% de Bitcoin «n’a pas de gros impact», contribuant seulement entre 3% et 7% du risque total. Mais dès lors que la barre des 5% est franchie, c’est plus de 20% de la volatilité du portefeuille qui s’explique par la crypto. Ce chiffre monte à 41% avec 10% de Bitcoin.

Rendements et risques associés à un portefeuille Bitcoin :

© Morningstar. « Est-ce que ne serait-ce qu’un tout petit peu de Bitcoin est en trop dans un portfolio ? » ( traduit de l’anglais « Is Even a Little Bitcoin Too Much for Your Portfolio?« ) , janvier 2024. Données entre février 2014 et décembre 2023.

« [Dans un portefeuille 60-40], il est facile de supposer que 60% du risque du portefeuille provient des actions et 40% des obligations. En réalité, 85% du risque du portefeuille provient plutôt des actions, car elles sont plus volatiles que les obligations. Par conséquent, l’ajout du bitcoin, qui est beaucoup plus volatil, peut modifier radicalement le profil de risque d’un portefeuille », détaille Stephen Margaria, manager research analyst chez Morningstar dans l’étude. Il pointe le fait que le Bitcoin s’adresse aux investisseurs enclins à prendre du risque.

Il est malgré tout possible de gérer le risque associé au Bitcoin en rééquilibrant régulièrement sa pondération en portefeuille. L’un pourra par exemple alléger son poids en phase de repli, quand d’autres pourront chercher à en racheter. Se rapprocher d’un prestataire de services sur actifs numériques (PSAN) comme Qwarks, permet aux investisseurs en manque de temps de déléguer la gestion à des professionnels pour atteindre ses objectifs.

Deuxième révolution

L’intérêt de BlackRock pour les cryptomonnaies ne se limite cependant pas qu’au Bitcoin. Le 19 avril 2024, le mastodonte de la gestion d’actifs a déposé un dossier auprès de la SEC pour lancer un ETF sur l’Ethereum, la deuxième plus grosse cryptomonnaie en termes de capitalisation. Il s’agit d’une blockchain publique sur laquelle des développeurs construisent des applications décentralisées pouvant s’exécuter automatiquement. On retrouve des projets de paiement, de services bancaires, d’assurance…

Ethereum est à la base de la tokenisation. Il s’agit d’inscrire des actifs réels dans une blockchain, afin de tirer les avantages de la technologie. On obtient alors un jeton unique qui représente l’actif. Il peut être transféré de pair à pair, vérifié par n’importe qui et sa liquidité s’en trouve accrue.

Pour Larry Fink, cette technologie est l’une des révolutions les plus importantes qu’a connu le monde de la finance. «Les ETF ont été la première révolution sur les marchés financiers. La tokenisation sera la deuxième. Ce sont des changements technologiques qui nous aideront à aller de l’avant», a plaidé le PDG de Blackrock en janvier 2024.

A l’instar des ETF, la tokenisation est appelée à diminuer les frais de transaction, car qui dit tokenisation, dit blockchain et donc suppression de certains intermédiaires comme les dépositaires notamment. Ce n’est néanmoins pas demain qu’une telle avancée se fera, pour des raisons réglementaires notamment, mais les opportunités qu’ouvrent la technologie sont nombreuses et intéressantes à explorer.

D’autres gestionnaires d’actifs ont également déposé des dossiers. Le premier ETF, celui de VanEck, a été accepté le 23 mai dernier, ainsi que d’autres dans la foulée. Ils ont été commercialisés fin juillet 2024, le temps de structurer les produits.

Pourquoi pas vous ?

En proposant des produits sur les cryptomonnaies, BlackRock a donc fait le choix de chevaucher la vague plutôt que de la refuser. Avec cette stratégie, l’entreprise espère évidemment acquérir de nouveaux clients et engranger de nouveaux revenus. Mais elle se place surtout comme une pionnière, à l’avant-garde d’un sujet qui prend de plus en plus d’importance. La cryptomonnaie est par exemple devenu un enjeu aux États -Unis pour les élections présidentielles de 2024.

Le virage de BlackRock est encore très récent. Il est toujours possible pour les conseillers d’en faire autant et de participer à instaurer de nouvelles tendances. De plus, cela conduit souvent à d’autres retombées positives, comme un positionnement plus technologique ou un rajeunissement de la pyramide d’âge de la clientèle (4). Si le numéro un mondial de la gestion d’actifs s’y met, pourquoi pas vous ?

À propos de l’auteur

Pour aller plus loin

Cointribune : Le bitcoin (BTC) se décorrèle des autres actifs (2022)